Самое актуальное и обсуждаемое

Популярное

Полезные советы

Важно знать!

82-мм миномёты семейства бм

Колёсные «цветы»

Кстати, офлоксах».Лотос» может оказаться не единственнымогненным цветком» на вооружении ВДВ и сухопутных частей. Параллельно испытывается и целая серия колёсных САУ и самоходных миномётов....

Читать далее

10 самых эффективных боевых искусств для самообороны

12 лучших бронежилетов

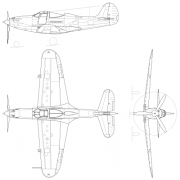

76-мм дивизионная пушка образца 1939 года (усв)

10 самых известных комет, которые смогли обнаружить астрономы земли

13 самых мощных кораблей в мире

7 героических подвигов женщин на фронте

107-мм пушка обр.1910 / 30 — 107 mm gun m1910/30

10-я мотострелковая бригада

600-мм самоходная мортира «карл»

Рекомендуем

Лучшее

Важно знать!

120-мм возимый миномёт 2б11

Начало

«Василек» — миномет, умеющий вести обстрел по настильной траектории, что не является типичным для такого вида орудий. Внешне его ничто и не отличает от обычной артиллерии, но стоит посмотреть на...

Читать далее

70 лет со дня основания нато. история создания блока, его структуры и деятельности

10 самых надежных и популярных бронежилетов

14 статья в военном билете: как расшифровывается и какие имеет последствия

142,вьетнамская война: кратко

1138,мужской костюм древней руси

10 глупых представлений о варварах, в которые мы верим благодаря фильмам

10 стран, отказавшихся от воинского призыва за последние 5 лет

19 крупнейших техногенных катастроф мира

85 процентов новизны: как меняются ядерные силы россии

Новое

Обсуждаемое

Важно знать!

10 занимательных фактов о галактике андромеды

Интересные факты

Познавательная информация о галактиках:

Количество объектов внутри скоплений всегда разное. В среднем в каждом образовании находится от нескольких миллионов звезд.

Есть предположение,...

Читать далее

122-мм гаубица обр.1910/30 гг

7 типов вегето-сосудистой дистонии: отличия, симптомы, диагностика

10 самых больших кораблей мира

7 мая были приняты на вооружение бс-3 и с-25

8 самых мощных и дальнобойных снайперских винтовок

8 самых крупных терактов в мире

100+ мудрых цитат уинстона черчилля, которые помогут лучше понять мир (и себя)

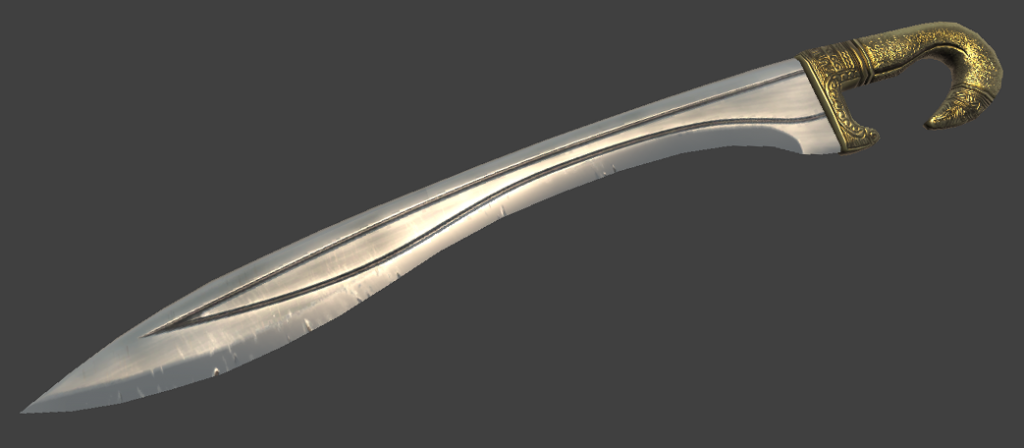

10 видов самого эффективного холодного оружия, от которого стоит держаться подальше (11 фото)

4 места, где можно пострелять в казани. тиры, стрелковые клубы

Актуальное

Важно знать!

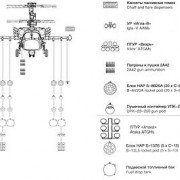

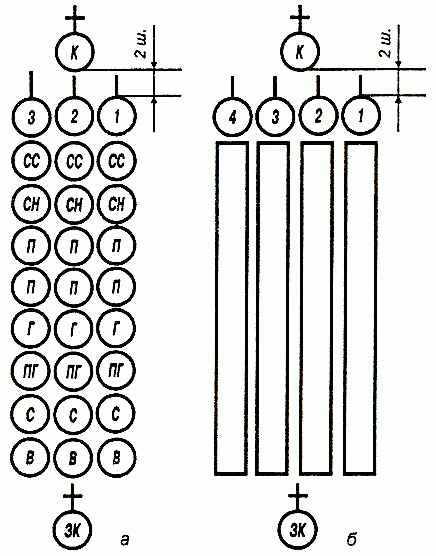

2б9 василёк

Примечания[ | код]

. Дата обращения: 2 марта 2013.

Широкорад А. Б. Отечественные миномёты и реактивная артиллерия. — Минск : Харвест, М. : АСТ, 2000. — С. 167. — ISBN 985-13-0039-X (Харвест),...

Читать далее

574,исключение ссср из лиги наций

45-я отдельная гвардейская бригада специального назначения

20 лет со дня гибели курска: почему экипаж не спасли

10 вариантов ирп: подробный обзор сухпайков разных стран

27 махов комплекса «авангард»: недоверчивым критикам стоит подучить курс физики

1175,доклад про планету меркурий

134,причины сталинградской битвы

11 декабря 1699 г. петр i учредил андреевский флаг в качестве официального флага российского военного флота

1914 год

Обновления

Без рубрики

Независимая оценка имущества: когда нужна?

Без рубрики

Независимая оценка имущества: когда нужна?

Независимая экспертная оценка имущества играет ключевую роль в различных сферах нашей жизни, предоставляя...

10 фактов о черных дырах, которые должен знать каждый

10 фактов о черных дырах, которые должен знать каждый

Откуда они вообще берутся?

Мы уже писали о том как образуются черные дыры (1 из вариантов) – это возможная,...

6 вещей, которым тебя научит легендарный конунг рагнар лодброк

6 вещей, которым тебя научит легендарный конунг рагнар лодброк

Интересные факты

Имя Хорик является вариантом древнескандинавского имени Харек (др.-сканд. Hárekr),...

13 фактов о плутоне

13 фактов о плутоне

Содержание

Доска почета

Будут ли растения цвести в домашних условиях?

Свойства

Планета Плутон — интересные...

09 мартa 2017 гулаг

09 мартa 2017 гулаг

Содержание

Судьба человека

Дальнейшая судьба автора дневника, по-видимому, разворачивалась так, как...

21,битва под москвой: кратко

21,битва под москвой: кратко

Краткое содержание

Глава 1

«Учебная рота кремлевских курсантов» под командованием капитана Рюмина вторые...

10 лучших лазерных указок с алиэкспресс

10 лучших лазерных указок с алиэкспресс

Обучение

Как понять, что лазер слабой мощности?

В идеале, указку нужно купить в фирменном магазине производителя,...

6 самых известных тюрем в россии

6 самых известных тюрем в россии

Remington 870

Модель производится с 1950 года и представляет собой

«классическое» помповое ружье,...

76 фз о статусе военнослужащих

76 фз о статусе военнослужащих

Общие положения закона

Федеральный закон N 76-ФЗ «О статусе военнослужащих» был принят Государственной...

18 самых мощных травматических пистолетов

18 самых мощных травматических пистолетов

Содержание

Статистика террористических актов

Grand Power T12

Проект словацкого конструктора Ярослава...

16 статей строевого устава

16 статей строевого устава

Содержание

Элементы строевой подготовки

Методические указания действия руководителя на занятиях:

Ознакомление...

308 или 7.62х54. какой патрон лучше?

308 или 7.62х54. какой патрон лучше?

Примечания

, pp. 219-222.

, Fig. 13, p. 231.

↑ , pp. 151–154.

.

.

↑ .

.

...